不動産投資を始めたいが資金も少なく現物不動産の購入は難しいと考える人も多いと思います。そのような方々に向けて少額投資で始めることができる様々な不動産投資商品が登場しています。

不動産投資にはさまざまな手法がありますが、中でも昨今注目を集めているのが「不動産クラウドファンディング」です。

本記事では、不動産クラウドファンディングについて、メリット・デメリットを詳しく解説していきます。

目次

不動産クラウドファンディングとは?

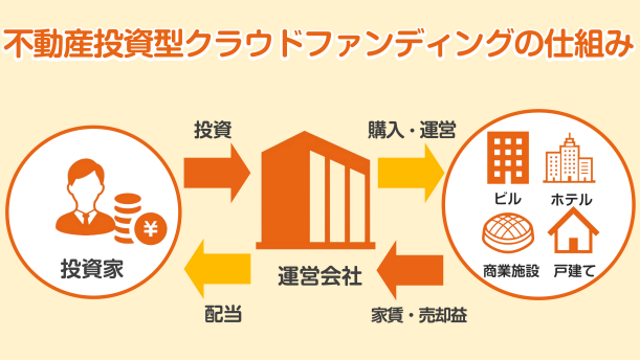

不動産クラウドファンディングとは、インターネット上で事業者が投資家から資金を集めて不動産事業を行い、そこで生まれた運用益の一部を投資家に分配する投資手法です。

インターネットを利用して少額から投資ができるのが特徴で、2017年12月に不動産特定共同事業法が国土交通省によって改正されたことで可能になった比較的新しい投資手法です。

昨今では不動産クラウドファンディングの認知度が上がるにつれ、多くのサービスが登場しています。

その他の不動産投資との違いは?

それでは、不動産クラウドファンディングと、その他の不動産投資との違いを見ていきましょう。

現物不動産投資

現物不動産投資は、マンションや賃貸住宅などの物件を自分自身が購入して、賃料収入を得ることで利益を得る投資手法です。現物不動産投資では、一棟アパートや区分マンション(分譲マンション)の購入など、いずれも大きな投資金額が必要です。

多くの場合、管理・運営面は専門の会社(管理会社)に委託しますが、経営の責任はすべて自分にあります。また、物件情報の入手、売却までの出口戦略や空室を生まないための対策など、不動産経営としてのノウハウも必要となります。

REIT(リート)

REITは「Real Estate Investment Trust」の頭文字をとったもので、もともとアメリカで生まれた金融商品です。日本の不動産投資信託(REIT)はJ-REITと呼ばれ、投資家から集めた資金を元手に専門家である投資法人がホテルやオフィスビルなど複数の不動産投資を行い、そこから得られた収益を投資家に分配する仕組みです。

REITの利益分配時期は年に1〜2回と定められているため、利益を得られる期間が明確なのがメリットです。ただし、REITは市場の影響を受けやすく、価格の上下動があります。実際に、2020年のコロナ禍では大きく値を下げました。

不動産小口化商品

不動産小口化商品とは、実際に不動産のオーナーとなる権利(小口化された)を持つことができる投資商品です。同じ不動産を複数の投資家が共同で所有しますので運用で生まれた収益は、所有している投資額に応じて事業者から投資家に分配されます。

一口の投資価格は物件価格と口数によって異なりますが、一般の投資家では買えないような高額の物件も資金に応じた価格で購入できるのが魅力です。

不動産小口化商品には「任意組合型」と「匿名組合型」の2つのタイプがあり、任意組合型の現物出資であれば対象不動産が登記され、現物不動産の保有者になることができます。

また、不動産の所有権も得ることができるため、相続時の分割がしやすくなるなど将来も見据えた投資商品と言えるでしょう。

ソーシャルレンディング

ソーシャルレンディングは不動産仲介会社を介して、希望する企業に投資をする方法です。そのため、不動産クラウドファンディングとは投資先する対象に違いがあります。別名を「融資・貸付型クラウドファンディング」ともいわれており、不動産クラウドファンディングと同様にインターネット上で資金を募集します。

物件ではなく企業に投資をするソーシャルレンディングは仲介業者から企業に支払われるお金が、「融資」になるのが特徴です。企業が融資されたお金に対しての利息を仲介業者に渡し、そのお金を投資家に分配します。

また、ソーシャルレンディングは株式投資と異なり、価格の変動リスクを抑えることができます。ただし、企業の倒産などによる貸し倒れリスクがあり、元本が保証されるわけではありません。

不動産クラウドファンディングのメリット

他の不動産投資との違いがわかったところで、不動産クラウドファンディングのメリット・デメリットを解説していきます。メリットだけではなく、デメリットも考慮した上で不動産クラウドファンディングを検討してみてください。

まずは、不動産クラウドファンディングのメリットから見ていきます。

メリット① 少額から投資が可能

不動産クラウドファンディングの投資金額は1万円からでも可能です。少額からの投資ができるため、投資が初めての人や若い世代の人にも可能な投資と言えます。

投資のリターンは投資金額に比例しますので、少額からの投資から始め、経験を積むことで投資金額を増やしていくことが可能です。

メリット② 市況に影響され難く、利回りが安定している

不動産クラウドファンディングは株式などの金融商品と異なり、市況の影響を受けにくく利回りが比較的安定していると言えます。不動産クラウドファンディングでは、投資金額が少額で可能なため、分散型の投資を行う人が多く、リスクが分散されることになります。単一不動産投資に比べて、全体への影響は少ないのがメリットです。また、投資家保護のために優先劣後方式を採用する事業者が多く、損失が出た場合には優先して投資家を守る仕組みがあることもリスク低減に繋がっています。

メリット③ 基本的に何もしなくてよい

クラウドファンディング業者が間に入るため投資家は基本的に何もする必要がありません。不動産クラウドファンディングであれば管理・運営はファンディング業者がすべて行なうため、利益の分配を待つだけで済むのがメリットのひとつです。

メリット④ 個人投資できないものにも投資可能

一般的に、商業施設・ホテル・病院などに個人投資するには莫大な費用がかかる、商業施設・ホテル・病院などにも投資が可能です。資金調達や物件を購入した際に発生する決済や不動産投資などの、難しい手続きもなく、投資が可能です。

メリット⑤ 社会貢献などの応援ができる

不動産クラウドファンディングの中には地域創生や再生可能エネルギーなど、社会貢献につながるものもあります。少額の投資でもESG投資【Environment(環境)、Social(社会)、Governance(ガバナンス)】にかかわることが可能です。

不動産クラウドファンディングのデメリット

不動産クラウドファンディングはメリットだけではありません。投資をする際は、メリットだけではなく、デメリットも理解した上で投資するようにしましょう。

デメリット① 元本割れのリスクがある

不動産の相場が下落すると家賃収入が下がって収益が減る可能性があります。1)想定利回りより分配金が下がる、2)元本の一部または全部が返還されない可能性があることはリスクとして考えておく必要があります。

デメリット② 融資を利用できない

不動産クラウドファンディングは融資(銀行借り入れ)を利用することはできない為、全額自己資金で賄う必要があります。

デメリット③ 途中解約に条件がある

中には中途解約に対応していない運営会社・ファンドがあり、権利を売却することができないケースがあります。また、運用期間があらかじめ設定されていますので流動性が低いことも、デメリットのひとつと言えます。

不動産クラウドファンディングにおいて注意すべきこと

続いて、不動産クラウドファンディングにおいて注意するべきポイントをご解説します。

運営会社の信頼性(信用)

リスクの少ない投資をしたい場合には信頼できる運営会社に選定するようにしましょう。運営会社のこれまでの実績や出資を受けている大手企業の有無など、倒産リスクを確認するようすべきです。

取扱物件数・物件情報

運営会社が取り扱いしている物件数も事前に確認しておくようにしょう。取扱物件数が多ければ多いほど運用の選択肢は広がります。

物件数と合わせて物件情報も確認するようにしましょう。物件情報には、所在地・築年数・立地情報・施工会社・設備・収支シミュレーションなどが記載されているため、投資した際にどれくらいの利益が期待できるかの判断基準になります。

取扱物件の入居率

マンションなど、人が居住する物件に投資を検討する場合は入居率も大切な判断基準のひとつになります。居住用の物件は、空室リスクがあります。空き部屋があると、その分の家賃収入が得られず収益も減少し、分配される利益が少なくなります。

※運営会社の物件状況から確認できない場合はインターネットの賃貸サイトで空室状況を確認できる場合もあります。

不動産クラウドファンディングの収益は雑収入に分類される

不動産クラウドファンディングで得た収入は「雑収入」に分類され、税金がかかります。

一般的に、利益の分配時には、20.42%の所得税(復興特別所得税を含む)を源泉徴収した後に投資家に支払われる仕組みになっています。しかし、雑収入は所得が大きい人ほど税率が高くなり、所得が少ない人は税率が低くなる累進課税が適応されます。

累進課税では年間の収入が3,299,000円までであれば税率は10%(国税庁による)です。不動産クラウドファンディングで得た収入が累進課税で定められている金額以下であれば確定申告で払いすぎた税金の還付を受けられます。

※年末調整を受けた給与所得以外での収入が20万円以下の場合は原則として確定申告は不要です。

出資の割合

不動産クラウドファンディングには投資家の損失リスクを最小限に抑える「優先劣後出資」という方式があります。

この方式により運用が終了した際に物件の評価が下落して損失が発生した場合には最初に運営会社の出資金(劣後出資者)が補填されます。そのため、投資家の出資金が最初から使われることはありません。

劣後出資の割合は各ファンドによって異なり、一般的には5〜30%の範囲で設定されています。出資割合が30%に近づくほど、損失リスクは低くなります。逆に、出資割合が10%であれば損失リスクが高くなります。

適切な情報開示の有無

不動産クラウドファンディングにおいては事業者や不動産の情報の開示範囲が決まっているわけではありません。詳しく開示している会社もあれば概要のみしか載せていない会社などさまざまです。

どれぐらいの範囲の情報を開示しているかは、会社(ファンド)の健全性を知るひとつの目安になります。ファンドを選定する際のポイントとして、運用している会社の「損益計算書」が開示されていると安心です。

情報を開示している範囲が広ければ不動産の価値やエリア内での需要が分かるめ、適切な情報開示をしているファンドがおすすめです。

リスクを回避する

少額といえども投資に変わりはありません。できる限りリスクを低く抑えるために以下のポイントを押さえておきましょう。

1:利回りだけを重視しない

2:長期運用よりも短期運用にする

3:複数の案件に投資を分散する

4:過去の記録に元本割れがないかをチェックする

この中でも、最も重要なのが「利回りだけを重視しない」点です。利回りが大きければハイリスク・ハイリターンになります。リスクを回避しつつ上手に投資するには利回りが低い案件から始めるのもおススメです。

利回りが低い案件は、収入が安定しやすい傾向にあります。事前の情報収集をしっかり行いましょう。

少額投資の手数料負けをしない

不動産クラウドファンディングの投資には少額であっても手数料がかかります。1万円といった少額投資をする際は手数料負けをしないように注意しましょう。手数料負けとは、投資によって得る利益よりも投資にかかる手数料の方が大きい場合、損失が出てしまうことです。

利益が小さい場合や手数料が高い場合、手数料負けが起こりやすくなりますので注意しましょう。

ひとつのサービスや案件に資金を集中させない

資金をひとつのサービスや案件に集中させてしまうとトラブルが発生した際の損失を全て被ることになってしまいます。そのため、複数のサービスや案件に投資金を分散させることをお勧めします。

また、特定のファンドの案件を複数持っていてもリスクは分散されません。そのファンドが莫大な資金の運用に失敗をして倒産したり、投資元本の返済を遅延するようなことがあれば、全ての案件に損失が生まれてしまいます。

トラブル対応の有無

どのような投資にも言えることですがトラブル対応の有無は非常に重要なポイントです。投資した不動産会社や運営会社に万一のトラブルがあった場合の対応がしっかりしている会社を選ぶことも大事です。

複数の事業者を比較した上で投資先候補を決めたら過去のトラブルやその対応についてリサーチしておくようにしましょう。

まとめ

不動産クラウドファンディングは、比較的新しい投資手法です。少額投資も可能なため、初めての投資や若年層にも適しています。しかし、投資にリスクはつきものですので、メリットだけでなくデメリットも十分理解した上で投資の判断をするようにしましょう。